艺术品信托退出年 需40亿资金接盘

2013年到期艺术品信托

2013年到期艺术品信托

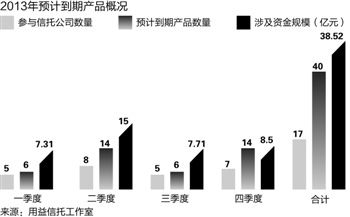

2013年预计到期产品概况

2013年预计到期产品概况

本报记者 马春园 北京报道

2011年艺术品信托产品的大爆发,埋下了今年艺术品集中兑付潮的危机。

据用益信托工作室的不完全统计,将有17家信托公司的40款产品将于2013年到期,涉及资金规模为38.52亿元,其中二季度和四季度将是艺术品信托的退出高峰期。

凭借2011年的疯狂,中国获得“全球最大艺术品市场”的头衔,但仅过了一年,就在2012年遭遇寒流,拱手将这一宝座交还美国。

艺术经济学创始人克莱尔·安德鲁在3月14日出版的《2013年TEFAF 全球艺术品市场报告——聚焦中国与巴西市场》中披露,世界经济增速减缓及不确定因素持续存在的结果蔓延至2012年的艺术品市场,全球艺术品市场年度销售额下降7%,从463亿欧元降至430亿欧元,销售下降的主要因素是中国市场的萎缩,2012年中国拍卖市场成交额下降了30%。

拍卖萎缩 40亿接盘困难重重

2011年,信托公司发行了45款艺术品信托,相比前一年爆发式增长了350%,信托的发行规模也同比增长了626.17%。

当年发行的艺术品信托平均期限为2.19年,也就是说,这一大批艺术品信托将集中在2013年到期。

谁也没有想到,2011年仿佛打了鸡血一般的艺术品市场,这么迅速地就从高处跌落。

根据雅昌艺术市场监测中心对艺术品拍卖落槌价的不完全统计,2012年中国艺术品拍卖市场总额为84.58亿美元,相比2011年下降37.14%,其中书画类艺术品成交总额为50.68亿美元,同比2011年减少44.24%。2011年,中国艺术品市场的拍卖成交总额达到134.56亿美元。

2012年艺术品上拍数量和成交数量均出现了较大幅度的回落,分别下跌30.39%和24.88%。雅昌艺术市场监测中心指出,2012年中国艺术品拍卖市场的一大特色是朴实无华、缺乏亮点。

艺术品拍卖市场掉头向下,影响了信托公司发行艺术品信托的热情。据用益信托工作室不完全统计,2012年共有12家信托公司参与发行艺术品信托产品34款,融资规模为334634万元。与2011年相比,产品数量减少了10款,环比下降22.73%;发行规模环比下降39.5%。

而艺术品市场的萎缩,影响的不仅仅是信托公司的信心,更严重影响到艺术品信托能否安全退出。

某艺术品基金的内部人士告诉记者,投资型的艺术品信托通常运用基金的操作模式,在一级市场以较低价格购得艺术品,再通过二级市场即拍卖出货,大约八成的产品通过拍卖渠道退出。

“但是也有例外,比如艺术品信托在退出时期,先同藏家接洽,若能以合理价位私下成交也不错,因为一旦上拍还必须承担流拍的风险。”上述人士说。

另一类融资型的艺术品信托,艺术品仅只是原持有人的抵押物,原持有人获得信托贷款,承诺到期后回购艺术品。若原持有人无法回购,艺术品要么拿到拍卖会上拍,要么由担保方回购。

如牵涉地产商人王耀辉的“国投信托飞龙艺术品基金9号集合资金信托计划”提前清盘时,原持有人王耀辉旗下的雅盈堂并未按承诺回购艺术品,而是由信托计划的担保方中国嘉德[微博]国际拍卖公司兜底。

2012年是中国拍卖市场黄金期的最后一年,接下来将面临高端市场的削弱、拍卖收入的大量缩减和不断降低的最低估价的重重考验。而2013年注定成为艺术品信托的退出年,尽管部分艺术品信托有担保方兜底,但最终出路仍是拍卖市场,40亿艺术品信托究竟谁来接盘,仍是未知之数。

提前清盘 信托公司信心不足

更令信托公司感到不安的是,由于前两年艺术品投资基金和信托的大规模介入,使得艺术品交易市场一度呈现爆发性扩张,尤其是名家书画版块涨幅过大,2010、2011年的亿元天价艺术品频频出现,基本上封杀了未来几年价格的上涨空间。

不仅书画价格很难再攀高峰,而且市场上也不乏贬值的例子,如吴冠中1978年创作的《石头林里有人家》,与2011年相比,年平均贬值约51%;谢稚柳1956年的作品《西湖富春纪游》,年平均贬值约44%。

用益信托工作室的统计显示,2012年共有5家信托公司的11款产品清盘,其中5款为到期清算,另外6款为提前终止。

在市场萎缩的背景下,信托公司考虑到产品到期后可能产生的风险,出于资金安全考虑通常会提前结束计划。

如国内最早介入艺术品市场信托的国投信托,累计发行了15款艺术品信托,目前仅有5款艺术品信托正在运行,并有4款产品于去年提前终止。

国投信托创新部总经理李强也表示,由于对国内艺术品拍卖市场的前景有所担忧, 2012年并未发行艺术品信托,转而探索艺术家个人财产信托等创新模式。

值得注意的是,今年到期的艺术品信托中,至少有13款产品来自于中融信托,其模式多为投资型,与艺术品投资顾问公司合作,募集的资金直接用于购买艺术品。

如融美13号艺术品信托,由北京艺融[微博]民生艺术投资管理有限公司和嘉诚中泰文化艺术投资管理有限公司共同担任投资顾问,投资目标为中国绘画/书法大师作品、古代绘画和书法名家作品等。

同时,与融美13号操作模式类似的其他5款产品,其投资期限均为15个月,也就是说,在2012年春拍期间建仓后,就必须抢在2013年春拍时期出货。

艺术品信托越来越短的产品期限也表明,信托公司对艺术品市场的信心在逐步下降。用益信托工作室的统计显示,2012年发行的艺术品信托产品平均期限为1.9年,较2011年的2.19年缩短0.29年,而2010年艺术品信托的平均期限为2.5年。

但从成熟市场的经验来看,艺术品投资的期限一般要在5年以上,通常期限为8-10年。从雅昌艺术市场监测中心收集的2012年秋拍中国书画投资收益率情况来看,持有期超过5年的艺术品,平均年复合收益率为达到27%,而持有低于5年的艺术品,平均年复合收益率骤减为19%。

- 上一个宝物: 市民买玉器有瑕疵维权难:消协相助

- 下一个宝物: 艺术品保税区且慢一窝蜂